Приобретение товаров по импорту из государств-членов ЕАЭС

1. Настройка программы и справочников

Налогоплательщику, осуществляющему ввоз на территорию РФ товаров с территории государств-членов Евразийского экономического союза (далее - ЕАЭС) в рамках Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (далее – Протокол о косвенных налогах), являющегося приложением № 18 к Договору о Евразийском экономическом союзе (далее - Договор о ЕАЭС), следует обратить внимание на настройку программы и заполнение справочников. Вы можете сделать это самостоятельно или обратиться на горячую линию.

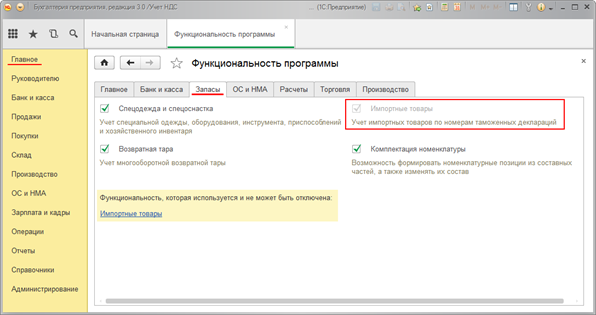

В настройках программы на закладке "Запасы" формы "Функциональность программы" (раздел Главное - подраздел Настройки) необходимо проверить наличие флажка для значения "Импортные товары". Если флажок отсутствует, его нужно поставить. Присутствие флажка при отражении операций по ввозу товаров из государств-членов ЕАЭС обязательно, несмотря на то, что под данной строкой представлено пояснение "Учет импортных товаров по номерам таможенных деклараций", а ввоз товаров с территории государств-членов ЕАЭС осуществляется без таможенного оформления (рис. 1).

Рис. 1

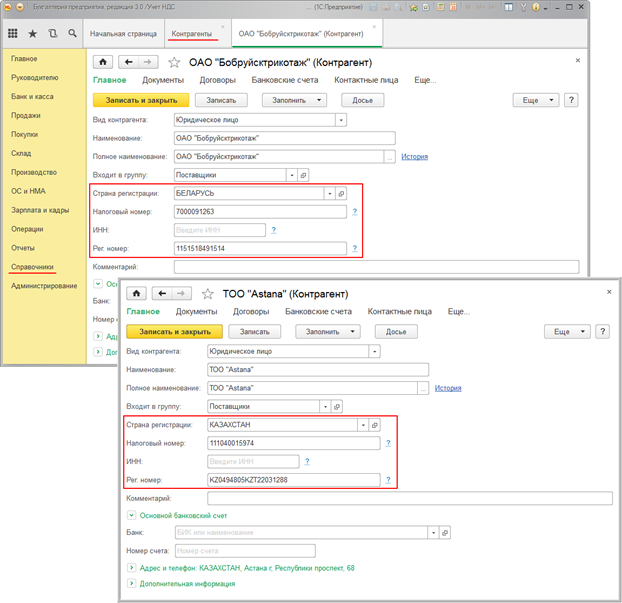

В справочнике "Контрагенты" (раздел Справочники - подраздел Покупки и продажи) необходимо внимательно заполнить сведения о партнерах, являющихся плательщиками государств-членов ЕАЭС. При внесении в справочник "Контрагенты" сведений о поставщике - налогоплательщике Республики Беларусь (далее - РБ) или Республики Казахстан (далее - РК) нужно в поле Страна регистрации заменить заполняемое по умолчанию значение "РОССИЯ" на значение "БЕЛАРУСЬ" и "КАЗАХСТАН" соответственно (рис. 2).

Рис. 2

Правильное указание страны регистрации контрагента позволит:

- задействовать специальный порядок учета ввозимых товаров и расчетов с бюджетом;

- ввести налоговый и регистрационный номера налогоплательщика, применяемый в государствах-членах ЕАЭС: УНП - для плательщиков Республики Беларусь и БИН/ИНН (РНН) - для плательщиков Республики Казахстан;

- поставить отметку о том, что входной НДС предъявляться не будет, что позволит не производить движение по соответствующим регистрам учета НДС.

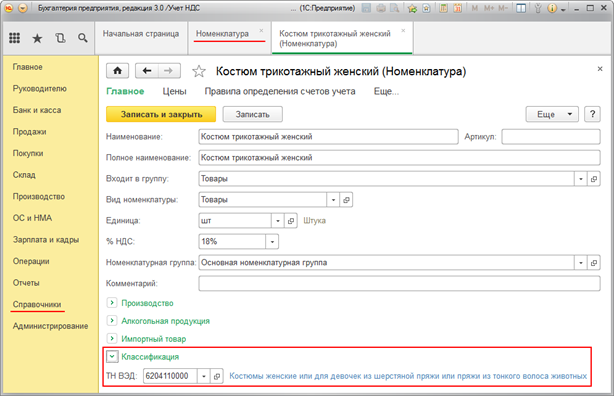

В справочнике "Номенклатура" (раздел Справочники - подраздел Товары и услуги) для ввозимых товаров следует указать соответствующий код ТН ВЭД (рис. 3) в соответствии с Решением Совета Евразийской экономической комиссии от 16.07.2012 № 54 "Об утверждении единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза и Единого таможенного тарифа Евразийского экономического союза".

Рис. 3

2. Регистрация поступления товаров

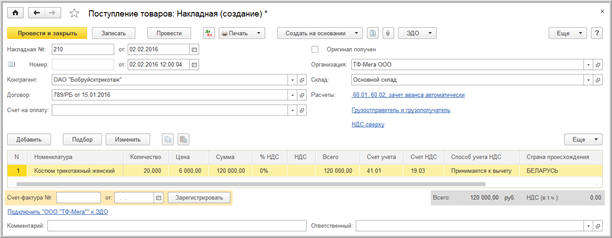

Поступление товаров из государств-членов ЕАЭС (операция: 2.1 "Поступление товаров из Республики Беларусь") в программе регистрируется с помощью документа "Поступление (акт, накладная)" с видом операции "Товары (накладная)" (раздел Покупки - подраздел Покупки) (рис. 4).

В шапке документа указываются:

- в поле "Накладная №" - номер документа белорусского продавца;

- в поле "от" - дата документа продавца;

- в поле "Контрагент" - наименование продавца из справочника "Контрагенты";

- в поле "Договор" - договор с продавцом из справочника "Договоры";

- в строке "Расчеты" - счета расчетов и порядок зачета аванса. Данные реквизиты, как правило, заполняются автоматически.

В табличную часть документа вносятся:

- в поле "Номенклатура" - наименование приобретаемых импортных товаров (из справочника "Номенклатура");

- данные о количестве и цене товаров в валюте договора (в данном примере - в руб.);

- в поле "Счет учета" - счет учета приобретенных товаров;

- в поле "Страна происхождения" - страна происхождения ввезенных товаров;

Поскольку в соответствии с п. 1 ст. 72 Договора о ЕАЭС и п. 3 Протокола о косвенных налогах, экспортер товаров применяет нулевую ставку НДС, а налог при импорте исчисляется и уплачивается покупателем, в поле "% НДС" автоматически указывается значение "0".

Если организация осуществляет операции, облагаемые и не облагаемые НДС, и на закладке "НДС" в "Учетной политике" (раздел Главное - подраздел Настройки) проставлены флажки в полях "Ведется раздельный учет входящего НДС" и "Раздельный учет НДС на счете 19 "НДС по приобретенным ценностям", то в табличной части документа "Поступление (акт, накладная)" будет присутствовать еще графа "Способ учета НДС". Данную графу можно не заполнять, поскольку сведения о суммах и способе учета НДС, начисленного на стоимость ввозимых из государств-членов ЕАЭС товаров и подлежащего уплате в бюджет, будут вноситься далее с помощью документа "Заявление о ввозе товаров" (рис. 14).

Рис. 4

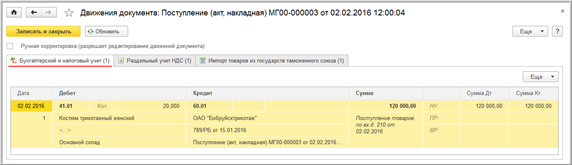

После проведения документа будет сформирована бухгалтерская проводка (рис 5):

- по дебету счета 41.01 и кредиту счета 60.01 - на стоимость принятых к учету белорусских товаров.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются в ресурсах "Сумма Дт" и "Сумма Кт" с признаком "НУ".

Рис. 5

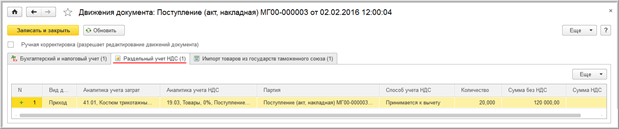

Если организация ведет раздельный учет, в регистр "Раздельный учет НДС" будет внесена соответствующая запись с видом движения "Приход" (рис. 6).

В связи с тем, что суммы НДС, начисленные при ввозе товаров с территории государств-членов ЕАЭС, и способ учета НДС отражаются в учете на основании документа "Заявление о ввозе товаров", графы "Способ учета НДС" и "Сумма НДС" регистра "Раздельный учет НДС" остаются незаполненными, т.е. в регистр "Раздельный учет НДС" вносится приходная запись для обеспечения количественного учета поступившего товара.

Рис. 6

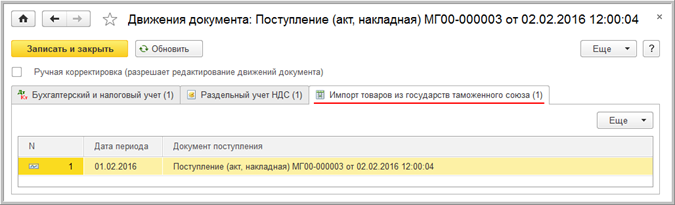

Также будет внесена запись в специальный регистр сведений "Импорт товаров из государств таможенного союза", сведения из которого используются для формирования задач бухгалтеру (рис. 7).

Рис. 7

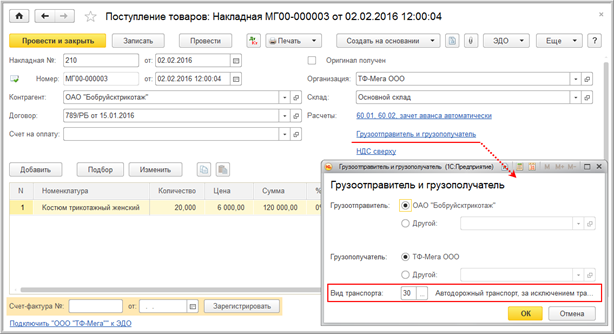

Для заполнения форм статистической отчетности в документе "Поступление (акт, накладная)" с помощью гиперссылки "Грузоотправитель и грузополучатель" можно заполнить сведения о виде транспорта, которым осуществлен ввоз товаров на территорию РФ (рис. 8).

Рис. 8

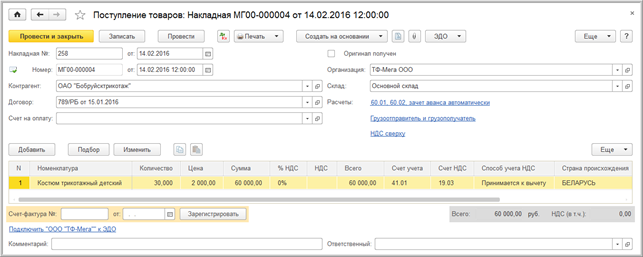

Аналогичным образом в программе отражается поступление товаров от плательщика Республики Беларусь 14.02.2016 (операция 2.2 "Поступление товаров из Республики Беларусь") (рис. 9).

Рис. 9

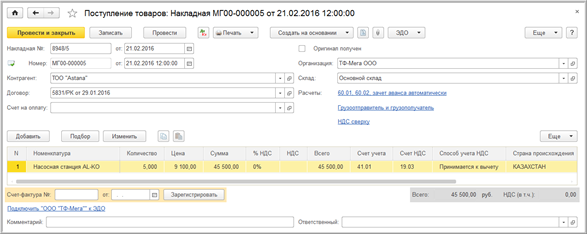

А также поступление товаров от плательщика Республики Казахстан (операция 2.3 "Поступление товаров из Республики Казахстан") (рис. 10).

Рис. 10

3. Начисление НДС по ввезенному товару

При ввозе товаров с территории государств-членов ЕАЭС покупатель обязан перечислить в бюджет ввозной НДС (п. 1, п. 4 ст. 72 Договора о ЕАЭС, ст. 13 Протокола о косвенных налогах).

Уплата ввозного НДС производится не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола о косвенных налогах).

Налоговая база определяется на дату принятия на учет ввезенных товаров на основе стоимости приобретенных товаров (п. 14 Протокола о косвенных налогах).

Налогоплательщик - импортер обязан представить в налоговый орган налоговую декларацию по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию РФ с территории государств-членов ЕАЭС, утв. Приказом Минфина России от 07.07.2010 № 69н, не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 20 Протокола о косвенных налогах).

Вместе с заполненной налоговой декларацией по импорту из Республики Беларусь и Республики Казахстан в налоговую инспекцию также необходимо представить заявление о ввозе товаров и уплате косвенных налогов (далее - заявление о ввозе товаров) на бумажном носителе (в четырех экземплярах) и в электронном виде либо заявление о ввозе товаров в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика (пп. 1 п. 20 Протокола о косвенных налогах).

Форма заявления о ввозе товаров и правила его заполнения представлены в Приложениях 1 и 2 к Протоколу от 11.12.2009 (ред. от 31.12.2014) "Об обмене информацией в электронном виде между налоговыми органами государств - членов Евразийского экономического союза об уплаченных суммах косвенных налогов" (далее - Протокол об обмене информацией).

Начисление НДС и формирование заявления о ввозе товаров (операция 3.1 "Начисление НДС по товару, ввезенному из Республики Беларусь") производится в программе с помощью документа учетной системы "Заявление о ввозе товаров" (раздел Покупки - подраздел Покупки).

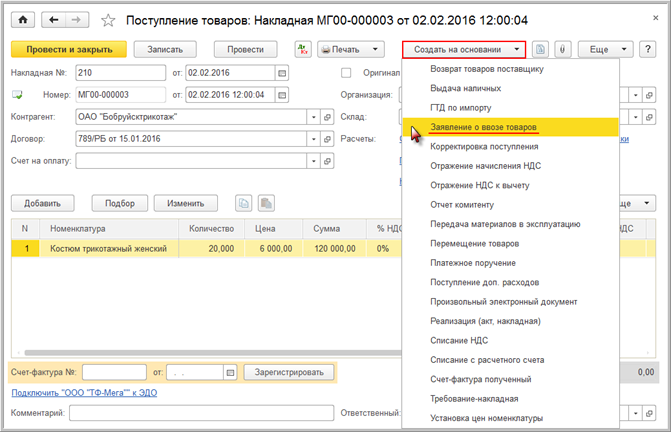

Создать документ учетной системы "Заявление о ввозе товаров" можно из документа "Поступление (акт, накладная)", выполнив одноименную команду из списка команд, открываемого по кнопке Создать на основании (рис. 11).

Рис. 11

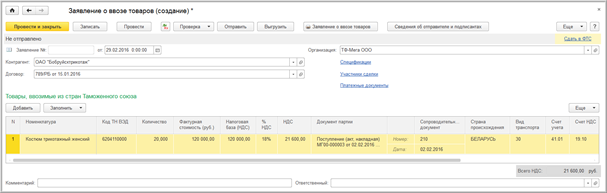

Если документ "Заявление о ввозе товаров" формируется на основании конкретного документа поступления, то в его табличную часть автоматически переносятся сведения только из этого документа поступления (рис. 12).

Рис. 12

В то же время заявление о ввозе товаров может формироваться как по каждому документу поступления, т.е. по каждой партии приобретенных товаров, так и по нескольким поступлениям товаров от одного поставщика в течение отчетного месяца.

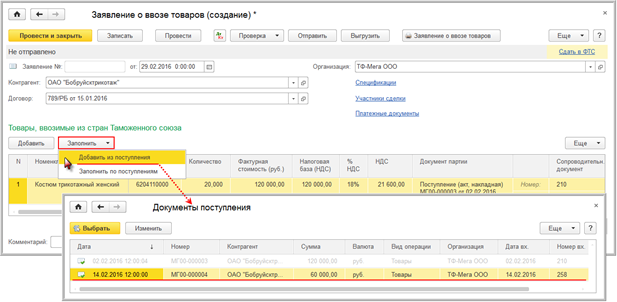

Для отражения в одном документе "Заявление о ввозе товаров" сведений о всех принятых в конкретном месяце к учету товарах, поступивших от данного поставщика, необходимо с помощью кнопки Заполнить выполнить команду Добавить из поступления, выбрав в предложенном списке поступлений те, которые будут включены в формируемое заявление (рис. 13).

Рис. 13

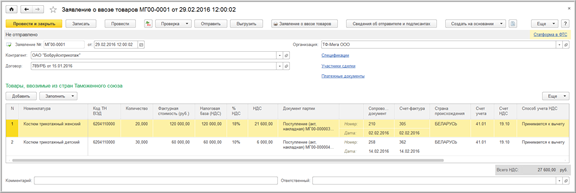

В результате в документе "Заявление о ввозе товаров" будут указаны товарные позиции из всех выбранных документов "Поступление (акт, накладная)" (рис. 14).

Если импортер ведет раздельный учет, то перед проведением документа "Заявление о ввозе товаров" необходимо в табличной части документа заполнить графу "Способ учета НДС", указав одно из четырех возможных значений: "Принимается к вычету", "Учитывается в стоимости", "Для операций по 0%", "Распределяется".

Согласно пп. 4 п. 20 Протокола о косвенных налогах налогоплательщик-импортер должен представить вместе с налоговой декларацией счета-фактуры продавца, оформленные в соответствии с законодательством государства-члена ЕАЭС при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства-члена. Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо товары приобретаются у налогоплательщика государства, не являющегося членом ЕАЭС, то вместо счета-фактуры в налоговый орган представляется иной документ (документы), выставленный (выписанный) продавцом, подтверждающий стоимость импортированных товаров. Согласно приложению 2 к Протоколу об обменен информацией, в графах 10 и 11 заявления о ввозе товаров должны быть указаны номер и дата счета-фактуры. Поэтому необходимо в графу "Счет-фактура" табличной части документа "Заявление о ввозе товаров" внести соответствующие сведения.

Рис. 14

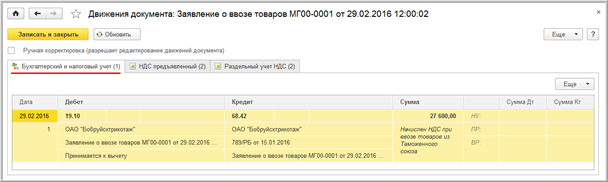

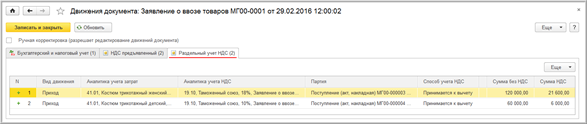

В результате проведения документа "Заявление о возе товаров" будет сформирована бухгалтерская проводка (рис. 15):

- по дебету счета 19.10 и кредиту счета 68.42 - на сумму НДС, подлежащую уплате в бюджет в результате ввоза в феврале 2016 г. белорусских товаров, и составляющую 27 600,00 руб. (120 000,00 руб. х 18% + 60 000,00 руб. х 10%).

Рис. 15

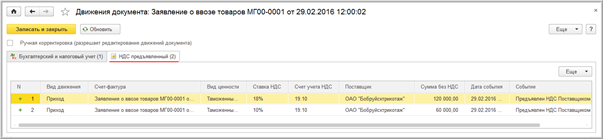

В регистр "НДС предъявленный" вводятся записи с видом движения "Приход" и событием "Предъявлен НДС Поставщиком" по каждой партии поступивших товаров, отраженных в данном заявлении о ввозе товаров (рис. 16).

Рис. 16

При ведения покупателем раздельного учета в регистр "Раздельный учет НДС" также вводятся записи с видом движения "Приход" по каждой партии поступивших товаров (рис. 17).

Поскольку в целях раздельного учета для количественного учета поступивших товаров в регистр "Раздельный учет НДС" уже была внесена приходная запись на основании документа "Поступление (акт, накладная)" (рис. 6), то на основании документа "Заявление о ввозе товаров" производится только отражение суммовых показателей по документам поступления, учтенным при формировании "Заявления о ввозе товаров" (рис. 14).

Рис. 17

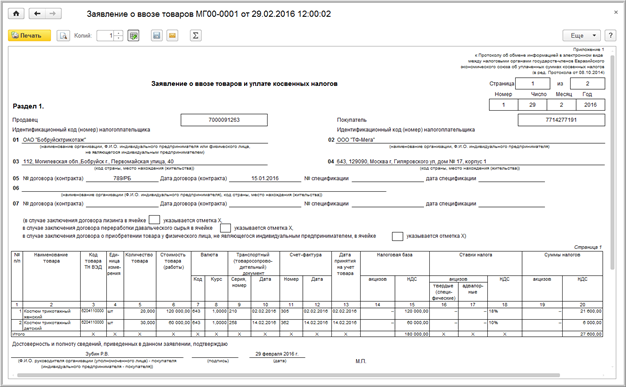

По кнопке Заявление о ввозе товаров (рис. 14) можно просмотреть сформированное Заявление о ввозе товаров (рис. 18).

Рис. 18

С помощью кнопки Печать из режима просмотра сформированного заявления о ввозе товаров (рис. 18) производится его печать на бумажном носителе.

По кнопке Выгрузить из документа "Заявление о ввозе товаров" (рис. 14) производится выгрузка документа в электронном виде для направления в налоговый орган. Напомним, что в соответствии пп. 1 п. 20 Протокола о косвенных налогах заявление о ввозе товаров представляется на бумажном носителе (в четырех экземплярах) и в электронном виде либо в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика.

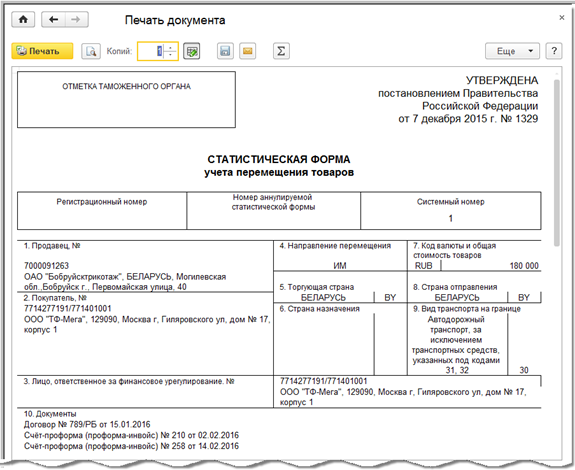

По кнопке Создать на основании документа "Заявление о ввозе товаров" (рис. 14) можно сформировать Статистическую форму учета перемещения товаров во взаимной торговле РФ с государствами-членами ЕАЭС, утв. постановлением Правительства РФ от 07.12.2015 № 1329 (рис. 19).

Рис. 19

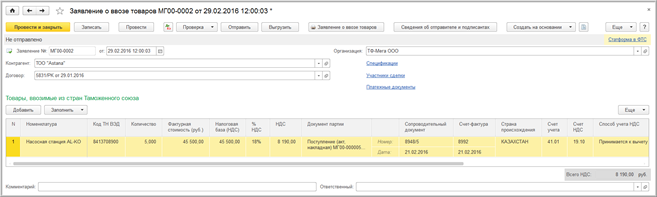

Аналогичным образом оформляется заявление о ввозе товаров и начисляется НДС на стоимость товаров, ввезенных в феврале 2016 г. с территории Республики Казахстан (операция 3.2 "Начисление НДС по товару, ввезенному из Республики Казахстан") (рис. 20).

Рис. 20

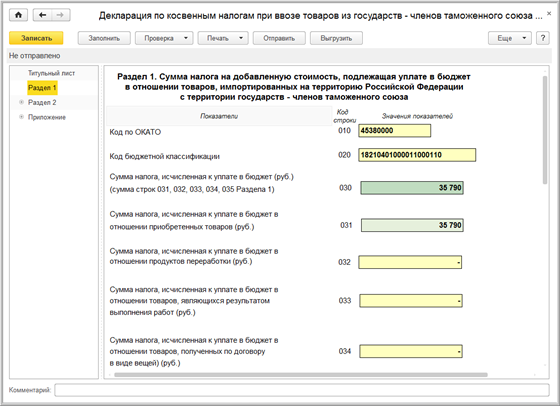

Начисленная сумма НДС по ввезенным в феврале 2016 г. товарам из Республики Беларусь и Республики Казахстан в размере 35 790 руб. (21 600 руб. + 6 000 руб. + 8 190 руб.) автоматически отражается в разделе 1 Декларации по косвенным налогам при ввозе товаров из государств - членов таможенного союза за февраль 2016 г. (раздел Отчеты - подраздел 1С-Отчетность - гиперссылка Регламентированные отчеты) (рис. 21).

Рис. 21

Вместе с декларацией и заявлением о ввозе товаров в налоговый орган также необходимо представить документы, поименованные в п. 20 Протокола о косвенных налогах. Для рассматриваемого примера таким документами будут являться:

- выписка банка, подтверждающая фактическую уплату косвенных налогов по импортированным товарам, или иной документ, подтверждающий исполнение налоговых обязательств по уплате косвенных налогов или иной документ, подтверждающий исполнение налоговых обязательств по уплате косвенных налогов, если это предусмотрено законодательством государства-члена ЕАЭС;

- транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена ЕАЭС, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена;

- счета-фактуры, оформленные в соответствии с законодательством государства-члена при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства-члена ЕАЭС. Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо товары приобретаются у налогоплательщика государства, не являющегося членом ЕАЭС, то вместо счета-фактуры в налоговый орган представляется иной документ (документы), выставленный (выписанный) продавцом, подтверждающий стоимость импортированных товаров;

- договоры (контракты), на основании которых приобретены товары, импортированные на территорию государства-члена с территории другого государства-члена.

4. Уплата начисленной суммы НДС в бюджет

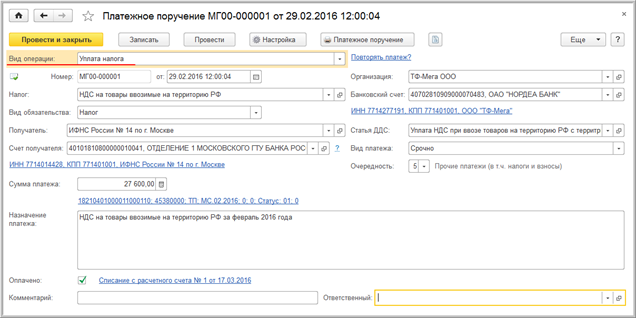

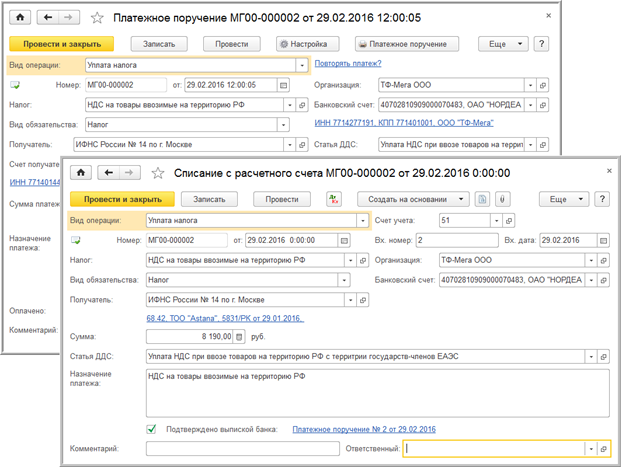

Для выполнения операции 4.1 "Перечисление в бюджет НДС, начисленного по товарам из Республики Беларусь" необходимо создать документ "Платежное поручение" (раздел Банк и касса - подраздел Банк) (рис. 22).

Платежное поручение составляется по каждому оформленному заявлению о ввозе товаров.

Для заполнения платежного поручения на уплату налога необходимо в поле "Вид операции" установить значение "Уплата налога", и заполнить соответствующие реквизиты документа.

Рис. 22

В результате проведения документа проводки не формируются.

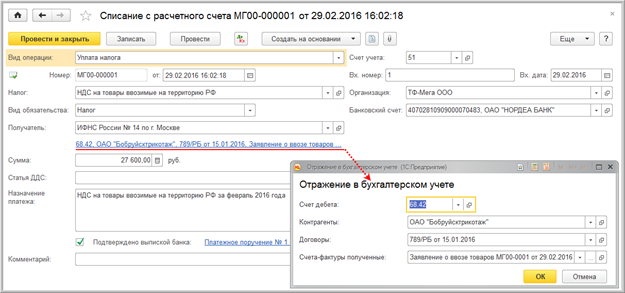

Если платежные поручения создаются не в программе "1С:Бухгалтерия 8", а в другой программе (например, "Клиент-банк"), то создание платежного поручения в программе "1С:Бухгалтерия 8" может не понадобиться. В этом случае вводится только документ "Списание с расчетного счета", который формирует необходимые проводки. Документ "Списание с расчетного счета" (рис. 23) можно создать вручную или на основании выгрузки из других внешних программ (например, "Клиент-банк").

При заполнении документа "Списание с расчетного счета" необходимо указать:

- в поле "Счет дебета" - счет 68.42, который соответствует счету учета начисленной при ввозе суммы НДС;

- в поле "Контрагенты" - наименование белорусского или казахского поставщика;

- в поле "Договоры" - реквизиты договора с контрагентом;

- в поле "Счета-фактуры полученные" - реквизиты заявления о ввозе товаров, на основании которого производится уплата начисленной суммы НДС.

Рис. 23

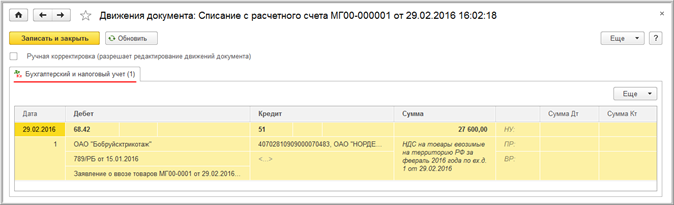

В результате проведения документа будет сформирована бухгалтерская проводка:

- по дебету счета 68.42 и кредиту счета 51 - на сумму НДС, подлежащую уплате в бюджет в результате ввоза в октябре белорусских товаров, и составляющую 27 600,00 руб. (120 000,00 руб. х 18% + 60 000,00 х 10%) (рис. 24).

Рис. 24

Аналогичным образом производится уплата НДС, начисленного при ввозе в феврале товаров с территории Республики Казахстан и отраженного в соответствующем заявлении о ввозе товаров (рис. 25).

Рис. 25

5. Заявление налогового вычета

В соответствии с п. 26 Протокола о косвенных налогах организация - импортер имеет право принять к вычету сумму НДС, фактически уплаченную при ввозе товаров, в порядке, предусмотренном законодательством государства-члена ЕАЭС, на территорию которого импортированы товары.

Согласно пп. 2 п. 2 ст. 171, п. 1 ст. 172 НК РФ при ввозе товаров на территорию РФ налоговый вычет производится после принятия товаров на учет и при наличии документов, подтверждающих уплату НДС.

Для налогового вычета суммы НДС, начисленной при ввозе на территорию РФ товаров с территории государства-члена ЕАЭС, необходимы заявление о ввозе товаров с отметкой налогового органа и платежные документы, подтверждающие фактическую уплату НДС (абз. 3 пп. "е", абз. 3 пп. "к" п. 6 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137 (далее - Постановление № 1137); письмо Минфина России от 13.03.2012 № 03-07-08/69).

В связи с тем, что вычет производится только после проставления налоговым органом отметки на заявлении о ввозе товаров (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180), для предъявление к вычету суммы НДС, уплаченной при ввозе товаров (операции: 5.1 "Отметка налогового органа на заявлении о ввозе товаров из Республики Беларусь" и 5.2 "Отметка налогового органа на заявлении о ввозе товаров из Республики Казахстан"), необходимо выполнить процедуру подтверждения уплаты НДС.

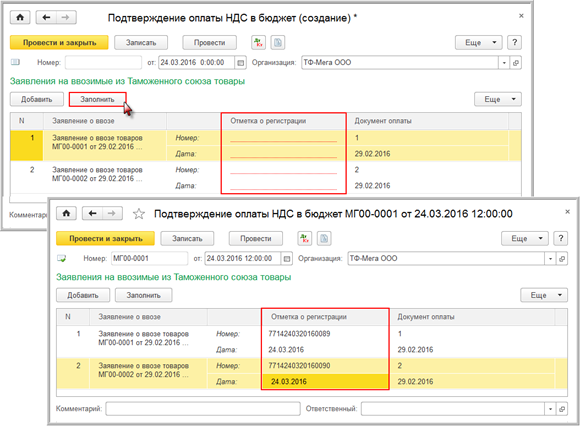

Подтверждение уплаты НДС производится с помощью регламентной операции "Подтверждение оплаты НДС в бюджет", которая вызывается из списка "Регламентные операции НДС" по кнопке Создать (раздел Операции - подраздел Закрытие месяца) (рис. 26).

В документе "Подтверждение оплаты НДС" сведения о сформированных заявлениях о возе товаров с отраженными к уплате суммами НДС заполняются автоматически по кнопке Заполнить.

В соответствии с пп. "е" п. 6 Правил ведения книги покупок, утв. Постановлением № 1137, при ввозе на территорию РФ с территории государства-члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. При этом согласно устным разъяснения представителей ФНС России в данном случае под номером и датой заявления о ввозе товаров следует понимать регистрационный номер и дату проставления на заявлении о ввозе товаров отметки налоговым органом.

Для того, чтобы зарегистрировать в книге покупок заявление о ввозе товаров в соответствии с требованиями налоговых органов, необходимо вручную заполнить графу "Отметка о регистрации" табличной части документа "Подтверждение оплаты НДС в бюджет" (рис. 26).

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

- 4 цифры - код налогового органа, который присвоил этот регистрационный номер (НННН);

- 8 цифр - дата регистрации заявления (ДДММГГГГ);

- 4 цифры - порядковый номер о регистрации в течение дня (ХХХХ).

Рис. 26

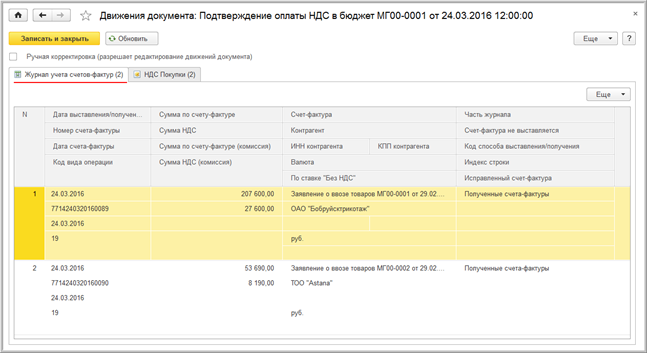

После проведения документа "Подтверждение оплаты НДС в бюджет" в регистр "Журнал учета счетов-фактур" вносятся записи для хранения необходимой информации для регистрации заявления о ввозе товаров в книге покупок, в частности, для хранения регистрационного номера и даты проставления отметки налоговым органом (рис. 27).

Рис. 27

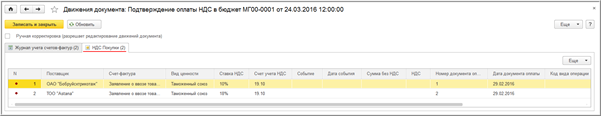

Также в регистр "НДС Покупки" по каждому заявлению о ввозе товаров вносится соответствующая запись без указания события (графы "Событие" и "Дата события"), и стоимостных значений (графы "Сумма без НДС" и "НДС") (рис. 28).

Рис. 28

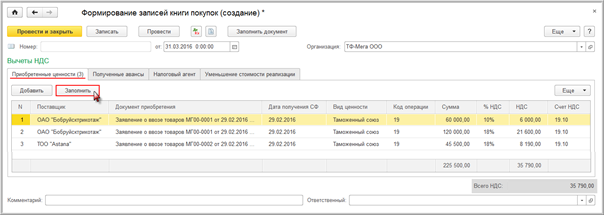

Непосредственно предъявление к вычету суммы НДС, уплаченной при ввозе товаров (операция 5.3 "Предъявление к вычету суммы НДС, уплаченной при ввозе товаров") производится документом "Формирование записей книги покупок", который вызывается из списка "Регламентные операции НДС" по кнопке Создать (раздел Операции - подраздел Закрытие месяца).

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке "Приобретенные ценности" (рис. 28).

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить (рис. 29).

Рис. 29

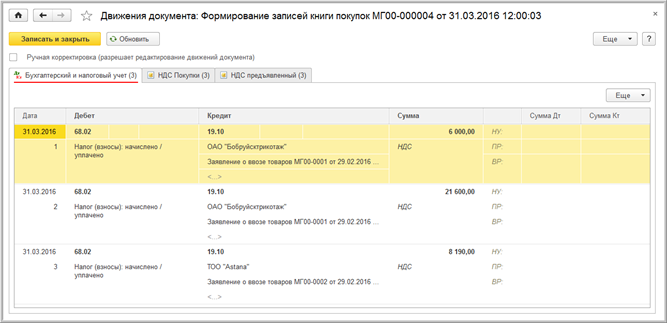

После проведения документа "Формирование записей книги покупок" будут сформированы бухгалтерские проводки (рис. 30):

- по дебету счета 68.02 и кредиту счета 19.10 - на суммы НДС, принимаемые к налоговому вычету по каждой партии ввезенных товаров.

Рис. 30

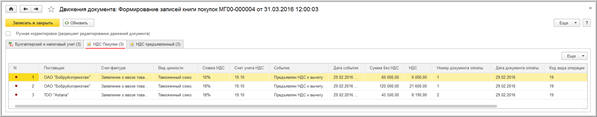

В регистр "НДС Покупки" будут внесены сведения о подлежащих вычету суммах НДС для заполнения книги покупок (рис. 31).

Рис. 31

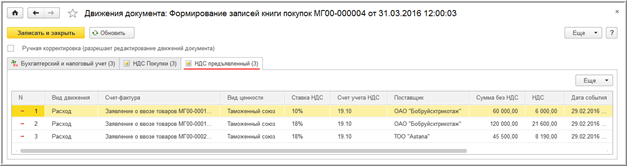

В регистр "НДС предъявленный" по каждой партии товаров будет внесена запись с видом движения "Расход" и событием "Предъявлен НДС к вычету" (рис. 32).

Рис. 32

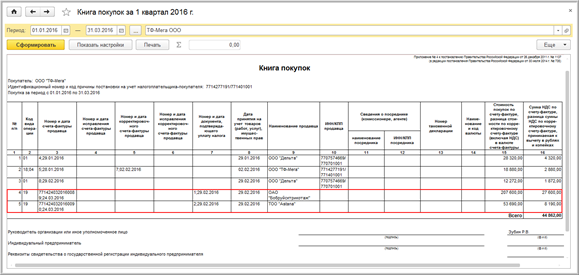

На основании сведений регистра "НДС Покупки" будут внесены соответствующие записи в книгу покупок за 1 квартал 2016 года (рис. 33).

Рис. 33

При регистрации в книге покупок заявлений о ввозе товаров согласно Постановлению № 1137 будут указаны:

- в графе 3 - номер и дата отметки налогового органа на Заявления о ввозе (пп. "е" п. 6 Правил ведения книги покупок);

- в графе 7 - реквизиты документов, подтверждающих уплату НДС в бюджет (пп. "к" п. 6 Правил ведения книги покупок).

Согласно пп. "л" п. 6 Правил ведения книги покупок в графе 8 должна указываться дата принятия на учет приобретенных товаров. Однако в том случае, когда в одном заявлении о ввозе товаров отражены сразу несколько поставок товаров от одного поставщика за отчетный месяц, и при этом товары принимались к учету в различные дни месяца, указание единой даты невозможно. До поступления соответствующих разъяснений уполномоченных органов при регистрации заявления о ввозе товаров в графе 8 указывается дата формирования заявления, исходя из допущения, что заявление о ввозе товаров формируется не позднее последнего дня отчетного месяца.

В графе 2 указывается код вида операции "19", который соответствует значению "Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств Евразийского экономического союза" (приложение к письму ФНС России от 22.01.2015 № ГД-4-3/794@).

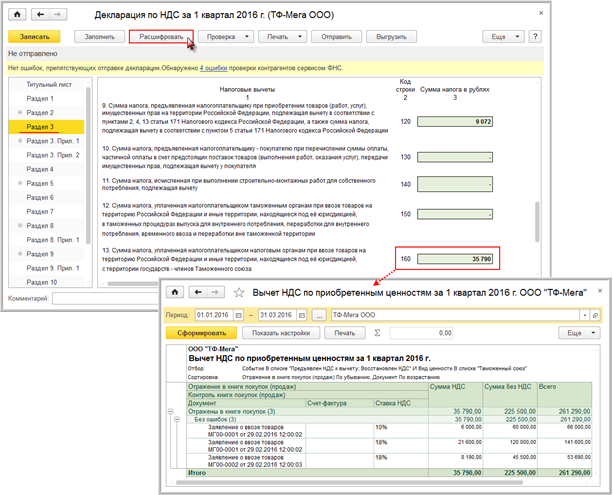

Начисленные при ввозе товаров и уплаченные в бюджет суммы НДС будут отражены в разделе 3 налоговой декларации по НДС за 1 квартал 2016 года, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (раздел Отчеты - подраздел 1С-Отчетность - гиперссылка Регламентированные отчеты) (рис. 34).

Рис. 34

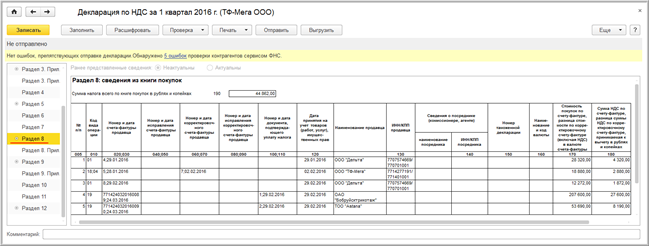

Сведения из книги покупок будут отражены в разделе 8 налоговой декларации по НДС за 1 квартал 2016 года (рис. 35).

Рис. 35

1С:Фреш - работа в 1С через Интернет

Cервис «1С через Интернет (1С:Фреш)» – позволяет разместить типовую информационную базу 1С на удаленных серверах 1С (в облаке 1С). Информационная база будет круглосуточно доступна для подключения пользователей.

Пользователи могут работать со многими конфигурациями 1С (1С:Бухгалтерия 8, 1С:Зарплата и управление персоналом 8, 1С:Управление небольшой фирмой 8 и др.). Для работы в 1С:Фреш , не требуется приобретение программы 1С.

Сервис 1С:Фреш позволяет работать более чем с 20 конфигурациями и подключать дополнительные сервисы. В программах используется привычный интерфейс, нет отличий от локальных версий. Перенос данных из локальной базы в сервис 1С:Фреш и обратно можно выполнить в любой момент.

Подробнее о сервисе можно посмотреть по ссылке >>>

я даю согласие на обработку персональных данных

я даю согласие на обработку персональных данных