Расчет и удержание налога на доходы физических лиц в программе?

Алгоритм исчисления налога с доходов физических лиц в программе составлен в соответствии с главой 23 НК РФ.

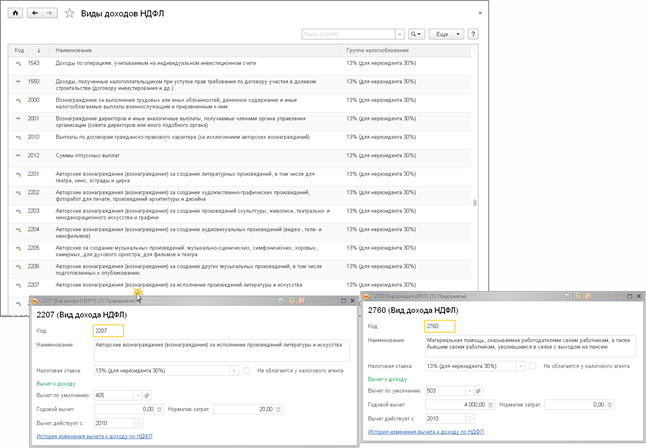

Для целей налогообложения все начисления, производимые в пользу физических лиц, учитываются в программе в разрезе кодов дохода в соответствии с классификатором ФНС РФ. Классификатор хранится в справочнике Виды доходов НДФЛ (раздел Налоги и взносы – См. также – Виды доходов НДФЛ) (рис. 1). Для каждого вида дохода в этом справочнике указана налоговая ставка, по которой облагаются доходы этого вида, полученные физическими лицами, признаваемыми налоговыми резидентами РФ. Для большинства видов доходов налоговая ставка установлена в размере 13 процентов. Доходы физических лиц, не являющихся налоговыми резидентами РФ, облагаются по налоговым ставкам 30% и 15%, поэтому в справочнике налоговые ставки обозначены следующим образом: 13% (для нерезидента – 30%), 13% (до 2015 – 9%, для нерезидента – 15%), 35% (для нерезидента – 30%) – в скобках указана ставка для исчисления суммы налога с доходов нерезидентов.

Рис. 1

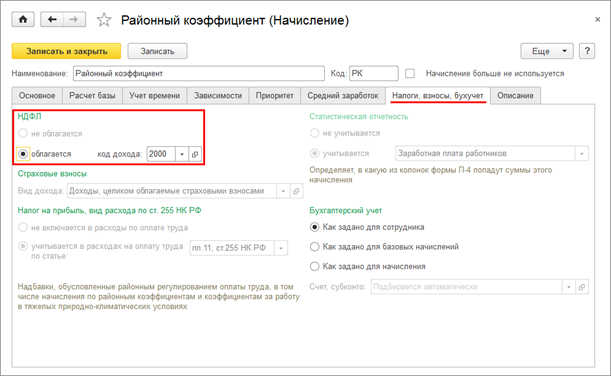

Настройка налогообложения различных видов начислений производится путем указания кода дохода НДФЛ (раздел Настройка – Начисления – закладка Налоги, взносы, бухучет) (рис. 2). Если результаты начисления не учитываются при определении налоговой базы по НДФЛ (в соответствии со ст. 217 НК РФ), установите переключатель в положение не облагается.

Рис. 2

Наряду с начислениями сотрудникам в программе могут регистрироваться прочие доходы, полученные физическими лицами от организации. Для таких доходов код дохода НДФЛ указывается:

- при регистрации выплат бывшим работникам – в справочнике Виды выплат бывшим сотрудникам;

- при регистрации прочих доходов физических лиц – в справочнике Виды прочих доходов физлиц;

- при регистрации авторских договоров с физическими лицами – в справочнике Виды авторских договоров;

- при регистрации призов, подарков сотрудникам – код дохода НДФЛ указывается непосредственно в документе Приз, подарок в зависимости от выбранного вида дохода: Подарок или Приз, выигрыш в конкурсе.

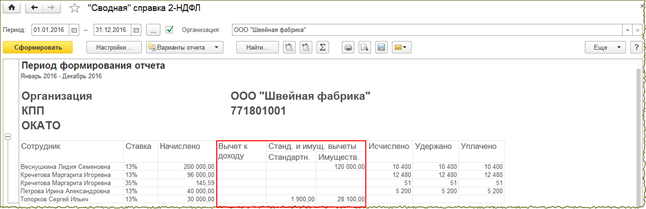

Перечень видов налоговых вычетов, которые в соответствии с главой 23 НК РФ предоставляются физическим лицам налоговым агентом при определении совокупного облагаемого дохода, в программе хранится в справочнике Виды вычетов НДФЛ (раздел Налоги и взносы – См. также – Виды вычетов НДФЛ) Виды и размеры вычетов периодически меняются законодательством. При своевременном обновлении конфигурации эти изменения будут отражаться в программе автоматически. Данные о фактически предоставленных физическим лицам за год налоговых вычетах можно получить с помощью отчетов – "Сводная" справка 2-НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам) (рис. 4) и Анализ НДФЛ по месяцам. В этих отчетах отображаются суммы всех предоставленных физических лицам налоговых вычетов: стандартных налоговых вычетов, имущественных, социальных, профессиональных и вычетов по отдельным видам доходов.

Рис. 4

Налогооблагаемые доходы сотрудникам в программе начисляются различными документами, например, Начисление зарплаты и взносов (раздел Зарплата – Начисление зарплаты и взносов), Премия (раздел Зарплата – Премия), Материальная помощь (раздел Зарплата – Материальная помощь), Увольнение (раздел Зарплата – Все начисления) и т.д. При проведении документов, с помощью которых производится начисление налогооблагаемого дохода, суммы дохода физических лиц используются для определения налоговой базы для расчета налога.

Для целей расчета налога налогооблагаемые доходы можно разделить на 2 группы (ст. 223 НК РФ) – доходы в виде оплаты труда и доходы не в виде оплаты труда ("межрасчетные" выплаты).

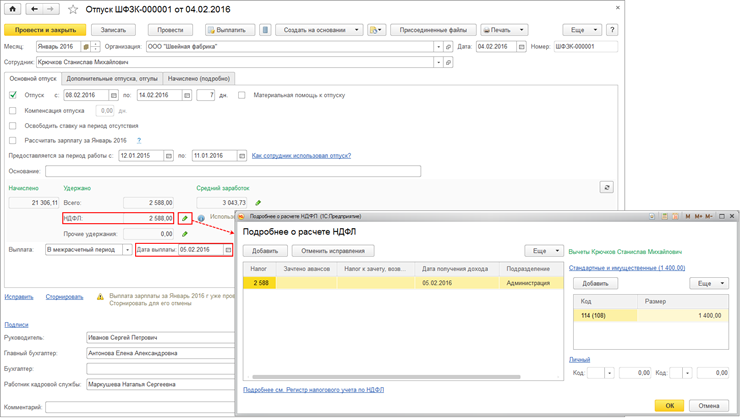

Налог с "межрасчетных" выплат рассчитывается (исчисляется) и фиксируется непосредственно документами, которыми такие доходы начисляются (рис. 5):

- Разовое начисление;

- Премия;

- Простой сотрудников;

- Командировка;

- Отпуск;

- Больничный лист;

- Материальная помощь;

- Оплата дней по уходу за детьми-инвалидами;

- Отсутствие с сохранением оплаты;

- Увольнение;

- Выплата бывшим сотрудникам;

- Регистрация прочих доходов;

- Дивиденды.

Сумма налога определяется нарастающим итогом с начала налогового периода с учетом ранее начисленных сумм налога. Кроме того, предоставляются все налоговые вычеты, на которые имеет право сотрудник.

Рис. 5

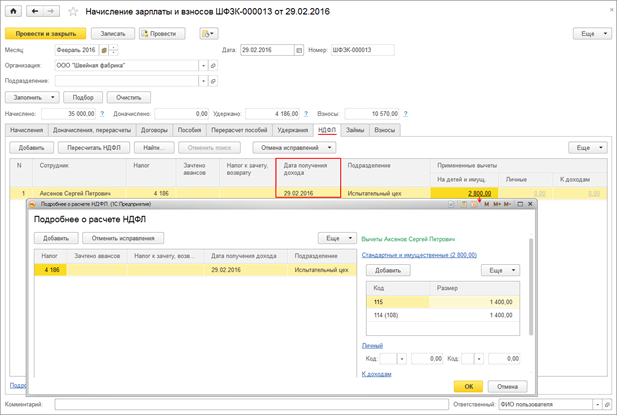

Налог с доходов, выплачиваемых вместе с зарплатой, рассчитывается (исчисляется) с помощью документа Начисление зарплаты и взносов. Результаты расчета помещаются в табличную часть на закладке НДФЛ (рис. 6).

Расчет НДФЛ с материальной выгоды, полученной от экономии на процентах за пользование заемными средствами (по налоговой ставке 35%), производится одновременно с расчетом суммы к удержанию в счет погашения займа и материальной выгоды и отражается на закладке Займы документа Начисление зарплаты и взносов.

Исчисление сумм НДФЛ производится нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в организации), в отношении которых применяется налоговая ставка, установленная п. 1 ст. 224 НК РФ (13%), начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (абз. 1 п. 3 ст. 226 НК РФ).

Схематично исчисление налога в программе выглядит следующим образом:

- по данным, зарегистрированным в программе, по каждому физическому лицу обобщается информация о начисленных в его пользу налогооблагаемых доходах в разрезе налоговых ставок;

- применяются зарегистрированные в программе налоговые вычеты, предоставляемые сотруднику (на детей, имущественные, социальные и т.д.);

- определяется сумма налога, подлежащая удержанию из доходов, нарастающим итогом с начала налогового периода;

- подсчитывается сумма ранее исчисленного налога в текущем налоговом периоде;

- определяется сумма налога, подлежащая удержанию.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, а также к доходам от долевого участия в организации исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику (абз. 2 п. 3 ст. 226 НК РФ). В программе: при каждом исчислении налога производится его округление до целых рублей, доходом считается итоговая сумма по отдельному коду дохода - используются итоги начислений в разрезе дат получения дохода и кодов дохода без учета видов начислений.

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

В общем случае дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках (пп. 1 п. 1 ст. 223 НК РФ). В документах, с помощью которых начисляются доходы не в виде оплаты труда ("межрасчетные" выплаты), дата получения дохода определяется по дате предполагаемой выплаты дохода (рис. 5), которая указывается в поле Дата выплаты.

Для доходов в виде оплаты труда предусмотрен особый порядок: датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (п. 2 ст. 223 НК РФ). В программе для доходов в виде оплаты труда дата получения дохода определяется по месяцу начисления дохода. Для таких доходов она является последним днем месяца начисления. Дата указывается в колонке Дата получения дохода документа Начисление зарплаты и взносов (рис. 6). Дата получения дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами определяется месяцем начисления документа Начисление зарплаты и взносов.

Обратите внимание!

С 01.01.2016 при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, датой фактического получения дохода при расчете НДФЛ признается последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства. А датой фактического получения дохода при расчете НДФЛ в виде командировочных расходов (суточные сверх лимита, неподтвержденные расходы) считается последний день месяца, в котором утвержден авансовый отчет, после возвращения сотрудника из командировки.

Рис. 6

Помимо учета исчисленного НДФЛ в программе ведется учет фактически удержанного с сотрудников налога. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, но с учетом особенностей, установленных п. 4 ст. 226 НК РФ. Так, с 01.01.2016 при выплате налогоплательщику дохода в натуральной форме или получении дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

В программе удержание налога производятся при проведении документов выплаты заработной платы: Ведомость в банк, Ведомость в кассу, Ведомость выплаты через раздатчика, Ведомость перечислений на счета. Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и показывается в отдельной колонке. Дата удержания налога в учете будет отражаться датой документа на выплату.

При удержании налога предусмотрен также учет авансовых платежей по НДФЛ для работников, являющихся иностранными гражданами или лицами без гражданства из "безвизовых" стран, временно пребывающими на территории РФ, осуществляющих трудовую деятельность по найму в РФ на основании патента.

Поскольку налог рассчитывается с доходов нарастающим итогом с начала года, то может возникнуть ситуация, когда сумма исчисленного НДФЛ за текущий месяц по расчету будет отрицательной, т.е. образуется "долг" по налогу за налоговым агентом. При этом образовавшийся долг по налогу за налоговым агентом не увеличивает сумму к выплате сотруднику. Излишне удержанная сумма налога может быть зачтена при расчете налога в следующих месяцах налогового периода или может быть возвращена сотруднику по его заявлению. Более подробно об этом смотрите в статье Регистрация возврата сумм излишне удержанного НДФЛ.

В программе также ведется учет перечисленного налога для отражения в отчетности. Более подробно об этом смотрите в статье Учет перечисленного НДФЛ. Сроки перечисления налога зависят от того, с каких доходов удержан НДФЛ.

Обратите внимание! С 01.01.2016 налоговые агенты обязаны перечислять суммы удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (за исключением некоторых доходов).

Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

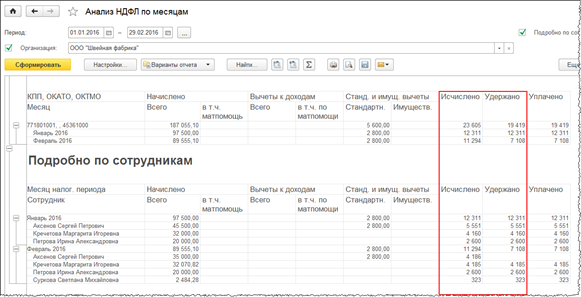

Для анализа данных об исчисленном, удержанном, перечисленном НДФЛ за любой период можно сформировать отчеты – Анализ НДФЛ по месяцам (раздел Налоги и взносы – Отчеты по налогам и взносам) (рис. 7), "Сводная" справка 2-НДФЛ. Для анализа сумм удержанного и перечисленного налога удобно также использовать отчет Анализ уплаты НДФЛ.

Рис. 7

Организация может выплачивать доходы физическим лицам, которые не являются сотрудниками организации. В частности, доходы могут выплачиваться бывшим сотрудникам и акционерам (совладельцам) организации. В этих случаях у организации может возникнуть обязанность исчислить, удержать и перечислить НДФЛ. Непосредственно выплата сумм прочих доходов в программе не регистрируется, фиксируется только сумма дохода, сумма исчисленного, удержанного и перечисленного НДФЛ для отражения в отчетности. Документы, которыми регистрируются такие доходы (Выплата бывшим сотрудникам, Регистрация прочих доходов, Дивиденды), при проведении сразу же фиксируют сумму исчисленного, удержанного и перечисленного НДФЛ.

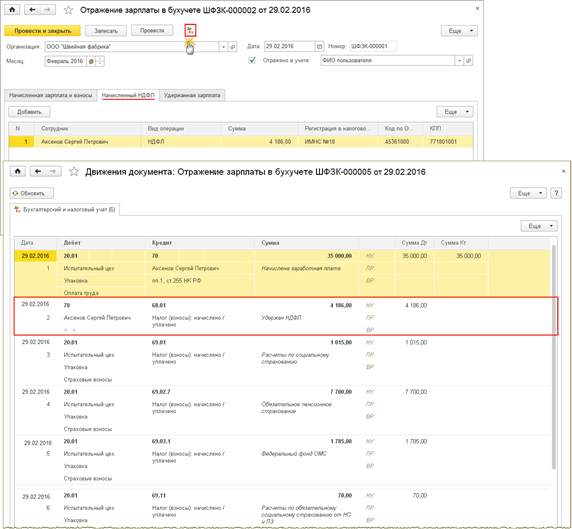

При синхронизации данных с программой "1С:Бухгалтерия 8" (ред. 3.0) на сумму удержанного НДФЛ формируется проводка по дебету счета 70 и кредиту счета 68.01 "Налог на доходы физических лиц" (рис. 8).

Рис. 8

я даю согласие на обработку персональных данных

я даю согласие на обработку персональных данных