Учетная политика для целей налогового учета по налогу на прибыль?

Настройка основных параметров налогового учета по налогу на прибыль производится в Учетной политике организации (раздел "Нормативно-справочная информация", команда панели навигации "Организации", в карточке организации команда панели навигации "Учетная политика").

Настройка учетной политики

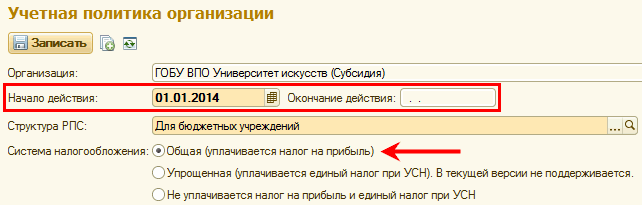

Система налогообложения

В Учетной политике следует установить переключатель "Система налогообложения" в положение "Общая (уплачивается налог на прибыль)".

Установленная система налогообложения применяется с даты начала действия по дату окончания действия учетной политики.

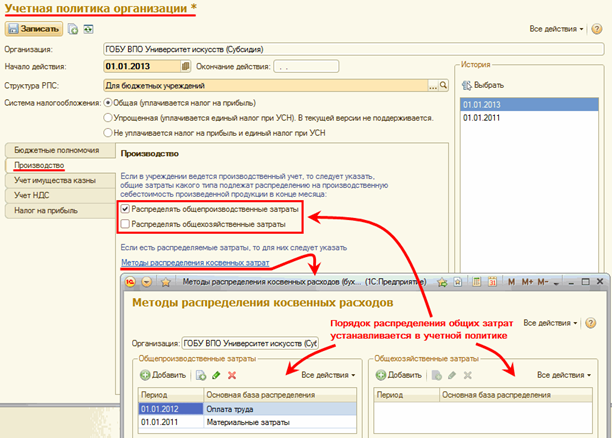

Порядок распределения общих затрат

Для распределения общих затрат в налоговом учете применяется тот же порядок, что и в бухгалтерском учете.

Порядок распределения общепроизводственных и общехозяйственных затрат устанавливается в Учетной политике организации на закладке "Производство" с помощью флажков "Распределять общепроизводственные затраты", "Распределять общехозяйственные затраты" и методов их распределения, указанных в форме "Методы распределения косвенных расходов".

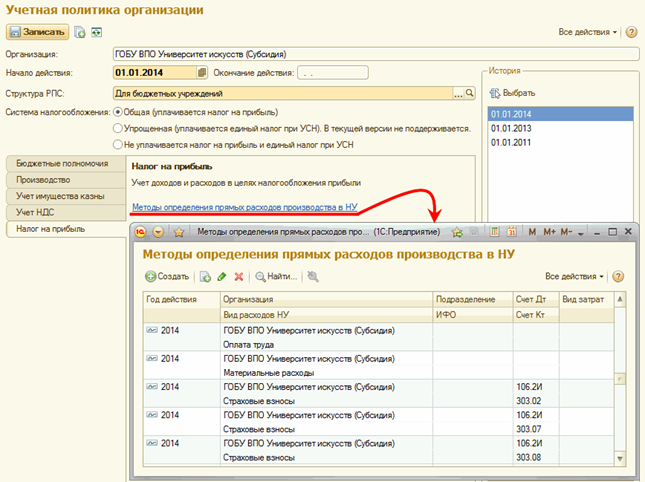

Методы определения прямых расходов производства НУ

На закладке "Налог на прибыль" Учетной политики организации по гиперссылке Методы определения прямых расходов производства в НУ указываются правила определения прямых расходов производства для целей налогового учета.

Если для данной организации методы определения прямых расходов ранее не устанавливались, будет предложено заполнить их автоматически в соответствии с рекомендациями в статье 318 НК РФ.

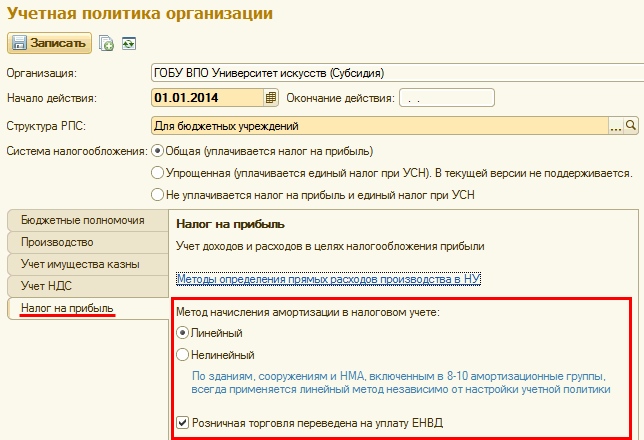

Остальные параметры учетной политики для целей НУ

Остальные параметры учетной политики для целей НУ устанавливаются на закладке "Налог на прибыль" Учетной политики организации:

- Метод начисления амортизации в налоговом учете: "линейный" или "нелинейный";

- Розничная торговля переведена на уплату ЕНВД.

Настройка элементов учета доходов и расходов

Виды затрат

Справочник "Виды затрат" (раздел "Нормативно-справочная информация", команда панели навигации "Виды затрат") применяется для классификации расходов на производство и издержек обращения. Аналитический учет по видам затрат ведется как в бухгалтерском учете - на счетах 106.00 и 109.00, так и в налоговом учете - на соответствующих счетах Н08, Н20-26, Н44.

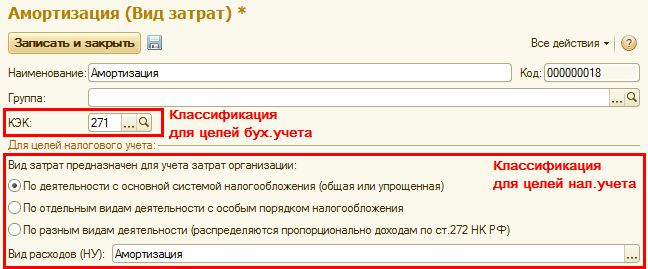

Для расходов учреждения по приносящей доход (налогооблагаемой) деятельности необходимо создать единую классификацию и ввести список элементов затрат в справочник "Виды затрат". Для целей бухгалтерского учета в каждом элементе справочника необходимо заполнить реквизит "КЭК", для целей налогового учета - заполнить реквизит "Вид расходов (НУ)" и установить вид деятельности в соответствии с порядком налогообложения этих затрат.

Установка соответствия элементов затрат бухгалтерского и налогового учета

Согласно пункту 134 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, учет операций по формированию себестоимости готовой продукции, выполняемых работ, оказываемых услуг ведется на счете 10900 "Затраты на изготовление готовой продукции, выполнение работ, услуг".

Затраты учреждения при изготовлении готовой продукции, выполнении работ, оказании услуг делятся на прямые и накладные.

При изготовлении одного (единственного) вида готовой продукции, работ, услуг все затраты, непосредственно связанные с производством готовой продукции, выполнением работ, услуг относятся к прямым затратам.

Прямые затраты непосредственно относятся на себестоимость изготовления единицы готовой продукции, выполнения работы, оказания услуги.

Распределение накладных расходов производится одним из способов: пропорционально прямым затратам по оплате труда, материальным затратам, иным прямым затратам, объему выручки от реализации продукции (работ, услуг), иному показателю, характеризующему результаты деятельности учреждения.

Учреждение организует учет затрат по экономическим элементам и по статьям калькуляции (в зависимости от отраслевых особенностей), по способу включения в себестоимость (прямые и накладные), по связи с технико-экономическими факторами (условно-постоянные и условно-переменные (накладные) с целью нормирования, лимитирования и т.д.).

Выбор способа калькулирования себестоимости единицы продукции (объема работы, услуги) и базы распределения накладных расходов между объектами калькулирования осуществляется учреждением самостоятельно или органом, осуществляющим функции и полномочия учредителя таким образом, чтобы оптимизировать степень полезности учетных данных для целей управления при допустимом уровне трудоемкости учетных процедур.

Для формирования в денежном выражении информации о затратах на изготовление готовой продукции, выполнение работ, услуг и хозяйственных операций, осуществляемых с ними, применяются следующие группы счетов ЕПСБУ:

10960 "Себестоимость готовой продукции, работ, услуг";

10970 "Накладные расходы производства готовой продукции, работ, услуг";

10980 "Общехозяйственные расходы";

10990 "Издержки обращения".

Согласно Инструкции по применению Единого плана счетов аналитический учет по счету 10900 "Затраты на изготовление готовой продукции, выполнение работ, услуг" ведется в разрезе видов производимой учреждением готовой продукции, выполняемых работ, услуг по видам расходов.

В программе БГУ2 по счетам группы 10900 "Затраты на изготовление готовой продукции, выполнение работ, услуг" ведется аналитический учет по экономическим элементам - по субконто "КЭК" и "Виды затрат".

По счету 10960 "Себестоимость готовой продукции, работ, услуг" ведется также аналитический учет по субконто "Номенклатура". Это позволяет формировать себестоимость продукции, работ, услуг по видам затрат.

Субконто "Виды затрат" - дополнительная пользовательская детализация затрат (справочник "Виды затрат"), в разрезе которых учитываются производственные расходы как в бухгалтерском, так и в налоговом учете по налогу на прибыль. Если "КЭК" - это регламентный классификатор статей затрат, то "Виды затрат" - это пользовательский уровень классификации.

Справочник "Виды затрат" является связующим звеном между бухгалтерским и налоговым учетом.

Внимание. Не следует создавать виды затрат отдельно для бухгалтерского и отдельно для налогового учета. Нужно, по возможности, использовать один вид затрат и для бухгалтерского, и для налогового учета.

В каждом элементе справочника "Виды затрат", помимо наименования, указывается соответствующий код КОСГУ (реквизит "КЭК"), а также вид деятельности в соответствии с порядком налогообложения, то есть к какой системе налогообложения относится вид затрат в рамках налогооблагаемой (приносящей доход) деятельности:

- "По деятельности с основной системой налогообложения (общая или упрощенная)" - вид затрат целиком относится к деятельности с основной системой налогообложения. Сумма затрат, накопленная по этому виду затрат, в полном объеме участвует в формировании налоговой базы по налогу на прибыль.

- "По отдельным видам деятельности с особым порядком налогообложения (ЕНВД и т.п.)" - вид затрат целиком относится к отдельным видам деятельности, система налогообложения которых не совпадает с основной, например, ЕНВД, ЕСХН. Согласно пункту 2 статьи 274 НК РФ налогоплательщик обязан вести обособленный учет таких расходов. Сумма затрат, накопленная по этому виду затрат, при исчислении налоговой базы по налогу на прибыль не учитывается.

Этот вид следует устанавливать также для видов деятельности, не подлежащих налогообложению налогом на прибыль, например, по которым согласно статье 284.1 НК РФ может применяться нулевая ставка налога.

- "По разным видам деятельности (распределяются пропорционально доходам по ст.272 НК РФ)" - вид затрат невозможно отнести к определенному виду деятельности. Сумма затрат, накопленная по этому виду затрат, будет уменьшать налоговую базу, только в той части, которая относится к основной системе налогообложения. Распределение производится пропорционально доле дохода по деятельности с общей системой налогообложения в суммарном объеме всех доходов в рамках налогооблагаемой (приносящей доход) деятельности.

Для каждого вида затрат также указывается вид расходов в налоговом учете согласно классификации, установленной НК РФ (реквизит "Вид расхода в НУ"). Вид расходов в налоговом учете позволяет:

- идентифицировать вид затрат бухгалтерского учета с точки зрения налогового учета;

- учитывать специфические требования налогового учета к определенным видам расходов (нормируемые расходы, транспортные расходы);

- относить расходы к прямым или косвенным.

Примечание. Расходы на производство в налоговом учете разделяются на прямые и косвенные (ст. 318 НК РФ). Прямые расходы формируют себестоимость произведенной продукции. Косвенные расходы не принимают участия в формировании себестоимости продукции и списываются на расходы текущего периода.

В таблице приведен список видов расходов НУ, которые можно поставить в соответствие видам затрат, применяемым в бухгалтерском учете.

|

Вид расходов в налоговом учете |

Глава 25 НК РФ "Налог на прибыль организаций" |

|---|---|

|

Амортизационная премия |

Абз.2 п.9 статьи 258 НК РФ |

|

Амортизация |

Статьи 256-259 НК РФ |

|

Аренда федерального и муниципального имущества |

П.1 статьи 264 "Прочие расходы, связанные с производством и (или) реализацией" |

|

Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов |

П.16 статьи 255 "Расходы на оплату труда" |

|

Добровольное личное страхование на случай наступления смерти или утраты трудоспособности |

П.16 статьи 255 "Расходы на оплату труда" |

|

Добровольное страхование по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников |

П.16 статьи 255 "Расходы на оплату труда" |

|

Командировочные расходы |

Пп.12 п.1 статьи 264 "Прочие расходы, связанные с производством и (или) реализацией" |

|

Материальные расходы |

Статья 254 "Материальные расходы" |

|

Налоги и сборы |

Пп.1 п.1 статьи 264 "Прочие расходы, связанные с производством и (или) реализацией" |

|

Не учитываемые в целях налогообложения |

Статья 270 "Расходы, не учитываемые в целях налогообложения" |

|

НИОКР |

Статья 262 "Расходы на научные исследования и (или) опытно-конструкторские разработки" |

|

Обязательное и добровольное страхование имущества |

Статья 263 "Расходы на обязательное и добровольное имущественное страхование" |

|

Оплата труда |

Статья 255 "Расходы на оплату труда" |

|

Освоение природных ресурсов |

Статья 261 "Расходы на освоение природных ресурсов" |

|

Представительские расходы |

П.2 статьи 264 НК РФ "Прочие расходы, связанные с производством и (или) реализацией" |

|

Прочие расходы |

Статья 264 "Прочие расходы, связанные с производством и (или) реализацией" |

|

Расходы на возмещение затрат работников по уплате процентов |

П.24.1 статьи 255 "Расходы на оплату труда" |

|

Расходы на рекламу (нормируемые) |

П.4 статьи 264 НК РФ "Прочие расходы, связанные с производством и (или) реализацией" |

|

Ремонт основных средств |

Статья 260 "Расходы на ремонт основных средств" |

|

Страховые взносы |

Пп.1 п.1 статьи 264 "Прочие расходы, связанные с производством и (или) реализацией" |

|

Транспортные расходы |

Статья 320 НК РФ "Порядок определения расходов по торговым операциям" |

Согласно статье 253 НК РФ Расходы, связанные с производством и реализацией, включают в себя:

- расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

- расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

- расходы на освоение природных ресурсов;

- расходы на научные исследования и опытно-конструкторские разработки;

- расходы на обязательное и добровольное страхование;

- прочие расходы, связанные с производством и (или) реализацией.

Расходы, связанные с производством и (или) реализацией, подразделяются на:

- материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.

Перечень материальных расходов приведен в статье 254 НК РФ. К материальным расходам, в частности, относятся следующие затраты налогоплательщика:

- на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

- на приобретение материалов, используемых:

- для упаковки и иной подготовки произведенных и (или) реализуемых товаров (включая предпродажную подготовку);

- на другие производственные и хозяйственные нужды (проведение испытаний, контроля, содержание, эксплуатацию основных средств и иные подобные цели);

- на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством Российской Федерации, и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

- на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;

- на приобретение топлива, воды, энергии всех видов, расходуемых на технологические цели, выработку (в том числе самим налогоплательщиком для производственных нужд) всех видов энергии, отопление зданий, а также расходы на производство и (или) приобретение мощности, расходы на трансформацию и передачу энергии.

К работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль за соблюдением установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы.

К работам (услугам) производственного характера также относятся транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов).

А так же связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения (в том числе расходы, связанные с содержанием и эксплуатацией очистных сооружений, золоуловителей, фильтров и других природоохранных объектов, расходы на захоронение экологически опасных отходов, расходы на приобретение услуг сторонних организаций по приему, хранению и уничтожению экологически опасных отходов, очистке сточных вод, формированием санитарно-защитных зон в соответствии с действующими государственными санитарно-эпидемиологическими правилами и нормативами, платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ в природную среду и другие аналогичные расходы).

Прочие доходы и расходы

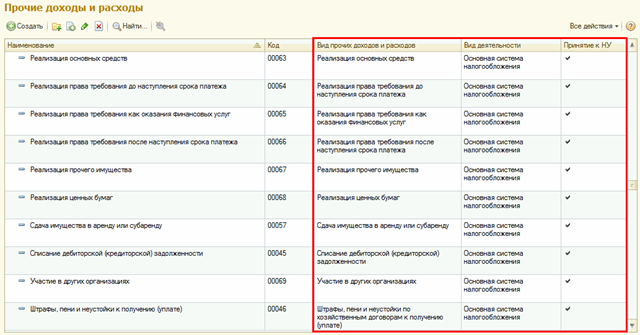

Справочник "Прочие доходы и расходы" (раздел "Нормативно-справочная информация", команда панели навигации "Прочие доходы и расходы") применяется для классификации прочих доходов и расходов учреждения, не связанных с основным видом его деятельности. Аналитический учет по статьям прочих доходов и расходов ведется в налоговом учете на счете Н91 "Прочие доходы и расходы".

Статьи прочих доходов и расходов можно заполнить предварительно или добавлять в справочник по мере необходимости.

Для целей налогового учета в каждой статье необходимо заполнить реквизит "Вид прочих доходов и расходов" и установить вид деятельности в соответствии с порядком налогообложения этих доходов (расходов).

я даю согласие на обработку персональных данных

я даю согласие на обработку персональных данных